O orçamento é a principal ferramenta do controle financeiro. Listar receitas e despesas facilita o planejamento e vai ajudar você a adotar uma vida financeiramente mais responsável.

Tenha em mente que fazer orçamento não significa restrição. Ele é simplesmente um plano de como pretende usar o seu dinheiro. Fazer um orçamento proporciona as seguintes vantagens:

• permite monitorar sua situação financeira;

• ajuda a criar um quadro visual de gastos;

• faz com que você evite os gastos por impulso;

• auxilia na decisão quanto ao que pode ou não gastar;

• possibilita que saiba exatamente como gastar o seu dinheiro;

• apoia a criação de um plano de poupança e investimento;

• ajuda a decidir sobre como é possível se proteger contra as consequências financeiras de eventos imprevistos.

Por mais organizado que seja o seu planejamento financeiro, os gastos extras sempre aparecem. Um defeito no carro, reparos na casa, problemas de saúde, enfim, imprevistos que consomem uma quantia considerável quando menos se espera e com um agravante: você precisa do dinheiro rápido e não há muito como protelar.

Planejamento

Para se garantir em situações imprevistas é preciso planejar e construir uma reserva de emergência para que a sua única alternativa não seja vender um bem ou recorrer a um financiamento.

Quanto exatamente separar? Não existe uma regra. O fundo de reserva depende do seu padrão de vida. Em geral, o recomendável é ter um fundo equivalente a pelo menos três meses de despesas correntes. Por exemplo, se seus gastos mensais são, aproximadamente, R$ 700, o fundo deve ser de pelo menos R$ 2,1 mil.

Caso a emergência tenha sido causada pela perda de emprego, é preciso estimar o tempo necessário para se recolocar com base no mercado de trabalho na área em que você atua. Para esses casos, vale a pena ser bastante conservador ao montar seu fundo de reserva. Deixar separado o equivalente a seis meses de despesas pode ser o ideal

Estabeleça metas realistas

O dinheiro para o fundo de emergência deve ser aplicado e não deverá ser usado no pagamento das despesas do dia a dia. Montar um fundo de reserva exige tempo, perseverança e, mais do que tudo, objetivos claros e realistas.

A planilha de gastos mensais também é o ponto de partida para a formação dessa reserva. É com base nela que você poderá estimar o quanto poderá poupar. O ideal é começar guardando pelo menos 5% do que ganha todos os meses. À medida que se sentir confortável com o seu novo orçamento, você pode aumentar este percentual para 10% ou mais.

Fuja das tentações

Para evitar tentações, estabeleça alguma forma de investir diretamente do seu salário, por exemplo, estabelecendo um sistema de depósitos mensais em seu fundo de investimento, ou na poupança.

Antes de fazer algum gasto significativo com um celular de última geração ou um novo notebook, talvez valha a pena adiar este sonho de consumo e usar o dinheiro para começar seu fundo de reserva.

Numa situação de crise financeira o melhor a fazer e manter a calma, traçar um plano para solucionar o problema e evitar situações e atitudes que possam prejudicar ainda mais a situação.

Evite fazer novos empréstimosFazer um novo empréstimo para pagar o antigo é tão tentador quanto desastroso. Paga-se uma dívida sem ter recursos para arcar com o pagamento do novo compromisso. Consequentemente, atrasam-se outros pagamentos. Frente a isso, fica mais difícil conseguir crédito no mercado porque o risco de que você venha a ficar inadimplente aumenta. Para fazer frente a esse aumento de risco, o dinheiro emprestado fica mais caro, ou seja, os juros são maiores, o que agrava ainda mais a situação.

Exercite o desapego aos bens e ao estilo de vidaPara sair de uma situação de crise cortar os gastos e mudar o estilo de vida são as primeiras atitudes a serem tomadas. O corte deve começar pelos gastos pessoais, o que inclui desde as despesas com alimentação até vestuário. Se o simples corte de despesas não for suficiente, está na hora de considerar a venda de parte do seu patrimônio como a troca do imóvel que possui por um menor. É uma situação que pode ficar menos difícil para que não se atenha a um estilo de vida que não consegue manter.

Negocie com credoresMuitos credores preferem receber alguma coisa a nada. Em vez de fugir, o melhor é conversar com o credor e explicar a situação. Diga que quer arcar com o pagamento, mas não tem como fazê-lo, avalie a possibilidade do mesmo ser renegociado. Se ainda assim o credor cometer algum tipo de abuso, deve-se procurar a ajuda de um advogado, e pedir que seus direitos sejam respeitados com base no previsto no artigo 42 do Código de Defesa do Consumidor. O artigo prevê que, na cobrança, o consumidor "não será exposto ao ridículo, nem submetido a qualquer constrangimento ou ameaça".

Planeje como pagar as dívidasProcure entrar em contato com todos os credores, e exponha a situação. A todos eles peça uma revisão dos termos previstos no pagamento da dívida, e aguarde para ver o que eles lhe oferecem. Mesmo haja dinheiro suficiente para pagar integralmente um dos credores, esse pode não ser o melhor procedimento. Como, em geral, as dívidas têm prazos de quitação distintos, e os juros cobrados variam, é preciso analisar com cuidado a melhor forma de usar essa reserva para reduzir o saldo devedor total. Em situações de crise, o objetivo final é sair do vermelho o mais rápido possível. Pode ser que o melhor seja manter o número de credores, mas dever menos para cada um deles.

Não suspenda o pagamento da casa própriaAtrasar o pagamento da prestação do automóvel ou da casa própria pode gerar consequências graves. Mesmo sendo das modalidades de financiamento mais baratas do mercado, corre-se o risco de perder o bem e, além disso, continuar devendo, sobretudo no caso do financiamento de autos. Isso porque, o carro vale menos do que quando foi comprado, o que é mais difícil de acontecer no caso dos imóveis. O pagamento das prestações destas duas modalidades de financiamento merece prioridade na hora de decidir o que pagar.

Estar endividado não é fácil. Saber que quitar as dívidas se tornou uma tarefa dificílima é pior ainda. Se o descontrole financeiro é temporário, decorrente de algum imprevisto, faça um esforço, corte os gastos que puder para sair rápido desta situação. Em caso de endividamento crônico é preciso priorizar pagamentos, rever os gastos, identificar fontes alternativas de renda ou procurar ajuda especializada até que se quite todos os débitos.

Equilíbrio financeiro deve ser a meta

Ainda que existam momentos em que seja preciso priorizar os pagamentos e estabelecer um plano de quitação de dívidas, o ideal é que você consiga recuperar o seu equilíbrio financeiro o mais rápido possível.

Equilíbrio significa não ter mais do que 30% do seu orçamento mensal líquido comprometido com o pagamento de prestações. Sempre que uma nova compra levar o seu endividamento para acima deste teto, você deve optar por adiar a compra até conseguir quitar outra dívida.

Crédito rotativo: cheque ou cartão

O cheque especial e o cartão de crédito podem ser boas soluções nos casos de endividamento temporário. Às vezes, vale mais a pena arcar com os juros no cartão e no cheque do que pagar de um crediário, um empréstimo pessoal, ou financiamento imobiliário, pois nesses casos, corre-se o risco de ter o nome sujo ou sofrer a retomada do bem.

O que fazer se estiver devendo o cheque e o cartão? Os juros do cartão sempre são maiores. Portanto, se você ainda não estourou o limite do cheque especial, o melhor é pagar integralmente a fatura do cartão, deixando para rolar a dívida no cheque especial por mais algum tempo.

Desde que não seja emitido cheque sem fundo, permanecer no cheque especial não implica em outros encargos além dos juros. Caso já tenha estourado o limite do cheque especial, seu nome pode ser incluído no cadastro de inadimplentes, e é preciso arcar com outros custos. Ao emitir cheque sem fundo e ter seu nome incluído ou excluído do cadastro de inadimplentes, você tem que pagar uma tarifa. Essa tarifa é cobrada por evento, ou seja, por cheque sem fundo emitido ou por inclusão no cadastro de inadimplentes.

Crediário

Em geral, os juros cobrados no crediário oferecido pelos grandes varejistas para a compra de eletrônicos e eletrodomésticos, entre outros, tendem a ser mais baixos do que as outras linhas de crédito existentes no mercado, até porque os bens servem de garantia. A inclusão na lista de inadimplentes é relativamente rápida: demora de 10 a 15 dias. Por outro lado, é bastante improvável, dado o valor do bem, que os credores exijam sua retomada imediata. Além disso, existe a possibilidade de se vender o bem, de forma a obter recursos para quitar a dívida. Ainda que essa não seja a solução ideal, uma vez que a intenção era comprar o bem, ela permite que você regularize sua situação financeira. Depois, com um maior planejamento financeiro, você pode até voltar a comprar o aparelho, mas quando seu endividamento for menor!

Empréstimo Pessoal

Nos empréstimos bancários há espaço para se renegociar os termos do crédito desde que os pagamentos sejam mantidos. Assim, ao invés de não efetuar o pagamento, vale mais a pena tentar alongar o prazo de financiamento, o que reduz a prestação mensal e dá mais liberdade para organizar as finanças.

O inconveniente é que, ao aumentar o prazo, você acaba pagando mais juros ao final do financiamento, mas evita a inclusão no SPC.

Financiamento de carro e casa

Atrasar o pagamento da prestação do automóvel ou da casa própria pode gerar consequências graves. Mesmo sendo das modalidades de financiamento mais baratas do mercado, você corre o risco de perder o bem e, além disso, continuar devendo, sobretudo no caso do financiamento de autos. Isso porque, o carro vale menos do que quando foi comprado, o que é mais difícil de acontecer no caso dos imóveis. O pagamento das prestações destas duas modalidades de financiamento merece prioridade na hora de decidir o que pagar.

Evitar desperdícios também é uma forma de poupar. Retiramos da cartilha de Educação Financeira da ABEF – Instituto Brasileiro de Educação Financeira, algumas dicas de como evitar desperdícios em casa adotando cuidados simples em relação às despesas fixas, variáveis e eventuais.

Nas Despesas Fixas

Aluguel/prestação e condomínio:• Não comprometa mais do que 30% de sua renda com o Aluguel/Prestação e Condomínio;

• Compareça as reuniões de condomínio para não ser pego de surpresa com taxas extras;

• Acompanhe o índice de reajuste de seu Aluguel ou do Contrato de Financiamento da Casa Própria para saber de quanto será o aumento em caso de renovação ou renegociação.

• Utilize nos horários de tarifa reduzida;

• Evite conversas demoradas;

• Evite ou reduza as ligações para celular;

• Em caso de dificuldades para pagar suas contas no vencimento, ligue para a companhia e mude para um dia melhor.

• Mantenha a torneira fechada ao escovar os dentes e fazer a barba;

• Fique atento a torneiras abertas e a torneiras pingando;

• Ao lavar louças, enxague todas de uma só vez;

• Evite lavar calçadas com mangueiras, varra primeiro e depois use o balde de água.

• Acenda o fósforo antes de abrir o gás;

• As chamas devem ter coloração azulada, caso estejam amareladas é sinal de que os queimadores estão desregulados ou sujos, o que aumenta o consumo de gás;

• Reduza o consumo preparando alimentos em fogo baixo e com a panela tampada.

O consumo responsável ou o investimento na compra de aparelhos e lâmpadas de melhor desempenho ajudam a evitar desperdício de energia.

• Use os equipamentos elétricos de maneira correta;

• Na hora de comprar, verifique se o equipamento tem o selo de eficiência INMETRO/PROCEL, que certifica que o aparelho consome menos energia. Você pode economizar energia ao escolher aparelhos com potência menor e ligá-los apenas durante o tempo necessário;

• Ao reformar ou projetar sua casa, utilize soluções que ajudem na redução do consumo de energia. Projete os ambientes utilizando o máximo de luz natural, paredes pintadas com cores claras e com melhor isolamento térmico, ventilação adequada, circuitos elétricos bem dimensionados e a forma de aquecimento de água mais adequada à sua necessidade;

• Chuveiro elétrico - Adote a posição verão sempre que puder; feche a torneira ao se ensaboar; evite banhos nos horários de maior consumo de energia elétrica (entre 18h e 19h30); limpe periodicamente os orifícios de saída de água; nunca reaproveite uma resistência queimada. Isso provoca o aumento do consumo e coloca em risco a sua segurança;

• Geladeira – Instale-a em local ventilado afastado de fontes de calor; ajuste o termostato de acordo com o Manual de Instruções do fabricante; degele e limpe com a frequência necessária; mantenha as borrachas de vedação da porta em bom estado; não bloqueie a circulação interna de ar frio com prateleiras de vidro, de plástico ou de outros materiais; compre um modelo de tamanho compatível com as necessidades de sua família;

• Lâmpada – em ambientes desocupados mantenha as lâmpadas apagadas; aproveite mais a iluminação natural; em banheiros, cozinha, lavanderia e garagem, instale lâmpadas fluorescentes;

• Televisão – Evite deixar a TV ligada sem necessidade; use o timer caso tenha o hábito de dormir com a televisão ligada;

• Ferro elétrico – Acumule a roupa para passar de uma só vez e comece sempre pelos tecidos que exigem temperaturas mais baixas. Ao desligar seu ferro elétrico, aproveite a temperatura existente para passar tecidos leves;

• Ar condicionado - Limpe sempre os filtros do aparelho; instale o aparelho em local com boa circulação de ar; mantenha portas e janelas fechadas, evitando a entrada de ar do ambiente externo; mantenha o ar-condicionado desligado quando estiver fora do ambiente por muito tempo;

• Máquina de lavar roupas - ligue-a somente com a capacidade máxima indicada pelo fabricante, economizando energia e água; utilize somente a dosagem correta de sabão indicada pelo fabricante, para que você não tenha que repetir a operação "enxaguar"; leia com atenção o manual do fabricante e aproveite ao máximo a capacidade da sua máquina de lavar roupa.

Nas Despesas Variáveis

Alimentação:• Evite compras mensais, aproveite as promoções;

• Liste o necessário, evitando supérfluos;

• Compare os preços entre produtos/marcas similares;

• Não vá ao supermercado com fome e/ou com crianças.

• Se não está frequentando cancele sua inscrição;

• Caminhar é barato e saudável;

• Forme um grupo de amigos para lazer e diversão.

• Considere a possibilidade de utilizar o transporte público (Ônibus/trem/metrô) para ir ao trabalho;

• Se for de carro, dividir o custo com um “amigo carona” é uma boa opção;

• Combustível “mais barato” pode custar uma manutenção bastante onerosa.

• Tenha conta em apenas um Banco;

• Tenha apenas um Cartão de Crédito;

• Em liquidação de roupas, compre peças clássicas e básicas que não saem da moda;

• Se não há tempo para ler, cancele assinaturas de jornais e revista.

Não espere sobrar, você vem em 1º lugar

Tempos de crise vem e vão. O exercício de reduzir, cortar, escolher o que fica e o que sai, vez ou outra, passa pelas casas dos brasileiros. Quem continua gastando como se não houvesse amanhã está indo por um caminho perigoso, certamente assumindo cada vez mais dívidas.

Quem faz orçamento aprimora. Quem não faz precisa começar o quanto antes. O orçamento, controle de todas as despesas do mês, é a ferramenta que permite administrar e limitar os gastos dentro da disponibilidade de caixa. O que não cabe deve ser reduzido, eliminado ou transferido para o próximo mês.

Sonhos

Nesse exercício, uma coisa não pode sair do seu orçamento: seus sonhos, projetos de vida. Eles continuam sendo nossa prioridade. Para assegurar que não faltará dinheiro para a realização dos sonhos, são colocados em primeiro lugar no orçamento, antes de listar as despesas necessárias e outros gastos. Assim, se tiver que cortar alguma coisa, será dos gastos voluntários, menos importantes.

Muita gente fala que não consegue guardar dinheiro, que não sobra nada no fim do mês. Ou, pior ainda, que o dinheiro se esgota antes de o mês acabar e os últimos dias são financiados com dinheiro emprestado, comprometendo parte do salário do próximo mês. Sabemos como essa história termina, e o final não é feliz.

Não espere sobrar dinheiro para investir visando seus objetivos futuros; não vai sobrar. E sabe o que a gente faz com a "sobra"? Jogamos fora, gastamos na primeira liquidação que aparece pela frente. Seu sonho não pode ficar com a sobra, é muito importante e deve ocupar lugar de destaque.

Como

Quando receber o salário, pague a você em primeiro lugar. Separe cerca de 20% de sua renda líquida para os projetos que têm grande significado na sua vida: a compra da casa própria, a educação dos filhos, uma reserva financeira suficiente para atravessar períodos difíceis e, por que não, as merecidas férias em família para recarregar as baterias.

Depois, pague as despesas essenciais, sem as quais não podemos viver, as "necessárias": moradia, alimentação, educação, saúde e transporte. Verifique quanto cada item representa do orçamento disponível (em %) e avalie se a distribuição da renda está adequada.

Finalmente, o menos importante, os gastos voluntários, que podem ser reduzidos ou eliminados do seu orçamento por uns tempos ou para sempre. Corro o risco de errar nos exemplos porque o que é supérfluo para mim pode ser importante para você: academia, TV a cabo, celular, refeições fora de casa, presentes etc. É importante determinar que os cortes, se necessários, serão feitos aqui, nos itens classificados como de menor significado.

Cartão de Crédito – Como funciona?

Uma forma de pagar as compras muito popular hoje no Brasil. Com base em sua renda ou em seu perfil de consumo, as empresas oferecem cartões com determinados limites de crédito. Você escolhe um dia do mês para pagamento da fatura e chega a ter até 40 dias de prazo se utilizar o cartão em data boa (nove dias antes do vencimento da fatura, por exemplo). Tudo bem. Disso todo mundo sabe. Mas você sabe usar o seu cartão de crédito?

Fique atento às taxas de anuidades dos cartões, que variam de uma administradora para outra. É possível fazer boas negociações junto aos bancos a fim de obter taxas baixas ou até isenção, dependendo do caso.

Como tirar vantagem

Também chamado de dinheiro de plástico, o cartão de crédito é um meio prático para realizar suas compras no dia a dia. E se você souber usar, ele pode trazer muitos benefícios.

A possibilidade de parcelar uma compra sem juros é uma vantagem do cartão de crédito. Mas você deve ter o cuidado de não abusar do número de compras a prazo que faz, pois muitos parcelamentos juntos podem estourar seu orçamento.

Outra vantagem é poder juntar pontos e trocar por produtos, bônus ou, ainda, passagens aéreas. Verifique os benefícios que seu cartão oferece.

Saiba escolher o cartão certo para as suas necessidades do dia a dia. Não adianta ter um “Internacional”, que custa mais caro, se você não vai fazer compras fora do Brasil. Além de terem um custo mais baixo, os cartões “Nacionais” também têm vantagens, como descontos nos estabelecimentos que os emitem (redes de postos de gasolina, supermercados, lojas etc.) sem você precisar ter conta em banco.

Cuidados com o uso do cartão

O cartão tem vantagens, mas deve ser utilizado de maneira controlada, para você não entrar numa grande dívida sem perceber.

Evitar esse problema pode ser simples. O primeiro passo é administrar seus gastos. Uma boa dica é guardar os comprovantes das compras, pois assim você pode ter mais controle sobre o que gastou naquele mês. Não deixe também de examinar atentamente o extrato mensal para saber se não está exagerando nas compras.

Fique muito atento aos parcelamentos: apesar de ser uma vantagem, a compra parcelada pode se tornar um problema. Lembre-se de que muitos parcelamentos, em conjunto, acabam se tornando um valor muito grande para ser pago. E evite entrar no crédito rotativo, que é um parcelamento da fatura do cartão – você paga uma parte do total da fatura, e o restante é automaticamente financiado. Entrar nesse tipo de parcelamento é fácil, mas sair dele é muito difícil, pois as taxas cobradas são altíssimas.

Veja um exemplo de como os custos do crédito rotativo são altos: a sua fatura não paga de R$ 1.000,00 no cartão de crédito se transforma em uma dívida de R$ 4.109,89 em um ano; R$ 16.891,20 em dois anos e R$ 69.420,99 ao final de três anos. Estamos falando de juros de mais de 300% num ano… Nem pensar!

Uma verdadeira bola de neve!

Outra medida importante para garantir o equilíbrio de suas contas é reservar um valor, no orçamento doméstico, para pagamento do cartão, prevendo a quitação total da fatura daquele mês. Escolha a data de vencimento que seja mais próxima à data em que você recebe seu salário.

Dicas

1. Evite possuir vários cartões de crédito, pois isto pode levá-lo ao descontrole financeiro, e você ainda gasta com o pagamento de várias anuidades.

2. Não aceite um limite de crédito que seja muito alto em relação ao seu salário ou às receitas do seu negócio. Acredite: crédito em excesso pode levar ao descontrole da sua vida financeira.

3. Diante de um recebimento extra como 13o salário, férias ou um serviço extra, leve em consideração a possibilidade de antecipação de parcelamentos feitos. Pode ser útil para não pagar juros sobre as parcelas que ainda vão vencer ou no caso de parcelas sem juros, adequar suas despesas de cartão com seus recebimentos. Procure a administradora do seu cartão para poder fazer esta operação.

4. Evite emprestar seu cartão para amigos ou parentes. Lembre-se: a partir do momento em que a compra é realizada, a dívida passa a ser sua, pois está registrada no seu cartão. Se a pessoa não pagar pelo que comprou, você será responsável pelo pagamento.

Aprenda mais em http://meubolsofeliz.com.br/Educação financeira para crianças

Não existe momento exato para começar a educação financeira para as crianças. Ela deve ser realizada de maneira contínua, leve e coerente. Os exemplos são os melhores ensinamentos. Os pais devem estimular os filhos para que participem de conversas sobre finanças doméstica, na escolha de produtos, na compra no supermercado etc.

O importante é que a criança aprenda que poupar é importante; não se pode gastar mais do que se ganha; diferenciar aquilo que se precisa realmente daquilo que apenas se deseja; o real valor das coisas; a importância da pesquisa e da negociação de preços; planejar as compras; ética no trato com o dinheiro; respeito aos compromissos; evitar desperdício; e estimular o uso racional dos recursos, principalmente os naturais.

Princípios básicos da educação financeira infantil

Ética- Compete aos pais ensinar os filhos a desenvolver a consciência de que:

• Ter não pode estar acima do ser (indivíduo com integridade de caráter). O dinheiro é apenas um símbolo, cujo valor é o que ele pode conquistar.

• Nada surge a partir da geração espontânea. Dinheiro se ganha através de trabalho, pela dedicação ao conhecimento exato; por méritos pessoais e, qualquer outro meio é arriscado ou criminoso.

Renda- Crianças devem ter a consciência de que a ausência dos pais durante a jornada de trabalho é uma forma digna de manter as despesas da casa, proporcionar conforto e bem-estar de todos.

O trabalho é uma fonte de renda e o dinheiro é uma das diversas satisfações que o trabalho pode representar. A remuneração é o pagamento pelos serviços prestados e a garantia de um futuro tranquilo depende da maneira como se utiliza o dinheiro. Por isso, é preciso aprender desde cedo a equilibrar o quanto se ganha e o quanto se gasta; gastar com consciência; investir em poupança para realizar os projetos (desejos e sonhos) e, dispor de rendimentos futuros para envelhecer com segurança e qualidade de vida.

Gastos – Crianças, principalmente as pequenas, não compreendem a relação entre trabalho, ganho e gastos. São imediatistas, por isso, educá-las financeiramente envolve valores profundos como lidar com frustrações e ansiedade.

É preciso ensinar aos filhos a diferença entre vontade e necessidade e as consequências de cada escolha. Querer é poder, mas não necessariamente agora e não sem nenhum empenho pessoal.

Poupança – Poupar significa renunciar o prazer imediato. É uma forma de escolher resultados maiores e mais efetivos amanhã. A falta de consciência sobre o futuro é um grande problema para a maioria das pessoas. A criança deve aprender que toda consequência tem uma causa. É preciso plantar, cuidar e depois colher.

Ensinar a poupar é também desencorajar comportamentos impulsivos e consumistas. É desaconselhável incentivar os filhos a comprar agora e pagar em parcelas. Essa atitude pode se transformar num hábito de escolher créditos e financiamentos como forma de pagamentos e dificilmente o parcelamento não inclui juros. Ao mostrar aos filhos os estragos no orçamento provocados pelos juros, você estará enfraquecendo comportamentos compulsivos e evitando futuros endividamentos.

Crianças devem saber a importância de economizar

Orçamento e as contas a pagar não devem ser preocupação de criança, mas é importante que ela conheça e faça parte da rotina de pagar as contas e cumprir o orçamento todo mês.

Isso pode ser feito por meio de conversas descontraídas no dia a dia. Mostre à criança uma conta de água ou luz e comente com ela sobre os valores, e sobre como é importante economizar. Muitas vezes a criança nem tem consciência do quanto sai caro aquele banho tão gostoso e demorado.

Fazer comparações de custo entre coisas do universo da criança e as contas também pode funcionar. Quando a criança pedir um brinquedo, compare o custo com o valor de uma conta a ser paga. Com o tempo, a criança compreende o valor das coisas e passa a aceitar negações com mais facilidade ou até mesmo a dar alguns palpites.

Cuidado com presentes fora de hora! Este hábito, uma vez adquirido, torna-se difícil de eliminar. Evite comprar coisas desnecessárias, estabeleça datas para presentear, regras e condições para a realização de alguns sonhos de consumo.

Brincando de poupar

O famoso cofrinho é um bom aliado na hora de ensinar a criança a poupar.

Dê um cofrinho de presente ao seu filho e, durante um mês, peça a ajuda dele para cuidar das moedas "espalhadas" pela casa. Você pode incentivar a tarefa, dando a ele também algumas "contribuições" durante o período.

Ao final dos trinta dias, surpresa! As moedinhas garantirão ao seu filho um dinheirinho extra! É provável que você ache a quantia "insignificante", mas para a criança será uma grande vitória.

O fato de cuidar de um simples cofrinho dá à criança noções de responsabilidade, da importância de poupar e de zelar por pequenos valores, que, guardados de maneira disciplinada e periódica, poderão lhe proporcionar vantagens no futuro!

Padrão de vida, cada um tem o seu

É importante que a criança seja consciente da realidade em que vive. Compartilhe com ela alguns conceitos básicos desde cedo. Da importância do trabalho e do que seu salário consegue proporcionar à família. Ensine-a sobre a necessidade de priorizar escolhas. Você pode fazer esse exercício em casa, no dia-a-dia, sem muitos conceitos ou formalidades.

O objetivo dos pais é proporcionar um ensino de qualidade e boas condições de vida aos seus pequenos, certo? Mas dentro da sua capacidade financeira.

Os custos de escola e cursos extracurriculares devem caber no orçamento junto com os gastos com água, luz, telefone, compras do supermercado, financiamento do apartamento, condomínio... isso sem falar no vestuário, nos medicamentos, no convênio médico e outras tantas despesas extras que aparecem pelo caminho!

Se, por algum motivo, a criança seja inserida em outra realidade, como por exemplo ter bolsa de estudo em uma escola conceituada e de padrão financeiro mais elevado, a cabeça dela precisa ser preparada. Afinal, terá amigos de poder aquisitivo superior ao seu e frequentemente irá se deparar com colegas que possuem hábitos e hobbies completamente distintos e fora da sua realidade financeira! Faça-a perceber as coisas não como algo inatingível, mas, quem sabe, como uma meta a ser alcançada futuramente, com planejamento e pés no chão.

Mesada

A mesada é uma boa opção para ensinar aos filhos a importância de poupar para conseguir algo maior. O emprego da mesada ensina, na prática, conceitos de planejamento, causa e efeito e responsabilidade - assumir a responsabilidade por suas escolhas. Se a criança decide gastar toda sua mesada antes do próximo recebimento, irá passar por um período de privação de gastos. Se desejar algo que excede o valor da sua mesada, então deve privar-se de gastar, poupar (juntar a próxima mesada) para comprar o que deseja.

Quando começar?Em geral, a partir dos sete a criança já pode receber anos algum tipo de "semanada" ou "mesada".

Lembre-se que estamos falando de educação financeira. Por isso, não basta entregar o dinheiro ao seu filho e ponto final. É preciso orientá-lo!

Convém ajudar nas contas, de forma que a criança consiga ter uma ideia mais clara de quanto pode gastar por dia. Vale à pena também introduzir o hábito de pesquisar preços, o que acaba ajudando na definição do conceito de caro e barato. Neste sentido, os sites de venda on-line podem facilitar a tarefa.

No caso dos pré-adolescentes e jovens, ainda que seja sua obrigação orientar seu filho sobre o uso correto de dinheiro e ajudá-lo na avaliação das oportunidades existentes, você deve deixá-lo tomar a decisão final sobre o que fazer com o valor da mesada.

Mesada e PoupançaEstimule a criança a poupar parte da mesada. Para tanto, comece introduzindo a noção de objetivos de curto e longo prazo. Esta tarefa pode ser mais divertida se vocês trabalharem juntos: pegue duas folhas de papel e peça para o seu filho desenhar em cada uma delas o seu objetivo de curto prazo e o de longo prazo. Use estes desenhos para encapar duas latas de refrigerante.

Se a criança gastar todo o dinheiro antes do final da semana (ou mês) e pedir para que você dê mais, seja firme e diga não! Lembre-se que você está ensinando o seu filho a planejar seus próprios gastos. Se você abrir uma exceção, acaba passando para a criança a mensagem de que ela pode gastar, pois sempre haverá mais.

Livros, sites e jogos podem ajudar

Jogos, sites e livros podem tornar a educação financeira infantil uma atividade agradável. O assunto é chato, mas a brincadeira, atividades agradáveis e atrativas prendem a atenção da criança.

Nesta fase, é preciso apenas lançar alguns conceitos e deixar a criança ser levada por sua imaginação, estimulando perguntas e dúvidas.

Confira abaixo alguns exemplos que devem ser dados para as crianças, bem como algumas obras que podem ser lidas pelos pais

http://meubolsofeliz.com.br/author/mauriciodesousa/• Até os 10 anos: A cigarra e a formiga (Jean de La Fontaine, Ed. Girassol); A galinha dos ovos de ouro (Jean de La Fontaine, Ed. Todolivro); Belas parábolas sobre dinheiro (Alexandre Rangel, Ed. Leitura); Como se fosse dinheiro (Ruth Rocha, Ed. FTD); Zequinha e a porquinha Poupança (Álvaro Modernell).

• Para adolescentes: O menino do dinheiro (Reinaldo Domingos, Ed. Gente); Pai Rico, Pai Pobre: para jovens (Robert Kiyosaki, Ed. Campus); O homem mais rico da Babilônia (George S. Clason, Ed. Ediouro).

• Para os pais: Berço de ouro (Carlos Von Stothen, Ed. Qualitymark); Filhos inteligentes enriquecem sozinhos (Gustavo Cerbasi, Ed. Gente).

• Jogos: Banco imobiliário (Estrela); Jogo da Vida (Estrela); Leilão da Arte (Estrela); Corrida à caixa forte (Grow); administrando o seu dinheiro (Pais & Filhos).

Investir é o meio mais eficiente de trabalhar melhor com o dinheiro e viver com qualidade o presente, pensando também no futuro. Mas não dá para se aventurar no mundo das aplicações sem informação.

Ouvir amigos e familiares, passando a investir em determinada opção porque "deu certo" para alguém, definitivamente não é o caminho. Quem quer dar os primeiros passos na prática de investir precisa apurar o maior número de informações que puder por meio dos jornais, revistas ou internet. Não dá para pensar em investir sem acompanhar o que acontece ao redor. Para isto, é recomendável a realização de cursos específicos presenciais ou “on-line”. Na internet existem vários sites que ensinam os principais fundamentos do mercado financeiro. Recomendamos uma visita aos seguintes sites: Infomoney (www.infomoney.com.br); Bovespa (http://www.bmfbovespa.com.br/); Andima (www.comoinvestir.com.br), entre outros. Este último site, além de informações relevantes, oferece uma cartilha sobre como investir, que trata desde o planejamento financeiro até aspectos tributários.

Erros que devem ser evitados no momento de investir:

• Investir em algo que não se conhece;

• Concentrar as aplicações em um único investimento. Diversificar é fundamental;

• Não ter uma reserva para emergências. Aplique um pouco da sua poupança em um fundo de investimento em renda fixa, vinculado ao CDI e com prazo de resgate em no máximo dois dias após a solicitação;

• Não ter um planejamento financeiro, com controle sobre receitas e despesas;

• Aplicar mais de 25% de sua poupança em renda variável, pois esse mercado é de alto risco;

• Não seguir os objetivos financeiros que você mesmo definiu no seu planejamento financeiro;

• Não correr riscos. Todo investimento oferece riscos e quanto maior a rentabilidade oferecida, maior será o risco;

• Desconsiderar os efeitos da inflação, por menor que ela seja.

Na hora de investir, o que considerar?

O quê ou para quê? Quanto? Por quanto tempo? - A decisão de onde investir depende do objetivo que se tem com o investimento. Comprar uma casa? Pagar os estudos? Fazer um pé de meia para emergências? O objetivo define o prazo pelo qual o dinheiro será aplicado, o que também determina o nível de risco e a liquidez da aplicação. Quanto mais tempo para alcançar o objetivo, mais risco se pode correr, pois caso ocorram perdas, há tempo para recuperar. E quanto maior o prazo, menor a necessidade de liquidez (tempo necessário para transformar a aplicação em dinheiro).

Para começar defina quanto quer ganhar, em quanto tempo e quanto destinar ao investimento. Estabelecidos esses pontos, planeje como alcançá-los.

Vale à pena também tentar entender melhor o seu perfil enquanto investidor. Porém, lembre-se: independente do seu perfil, uma estratégia bem-sucedida de investimento exige disciplina e perseverança.

Perfil conservador- Se você é daqueles que se desespera com as quedas da bolsa, tem baixa tolerância ao risco. Investidores com este perfil visam, na maior parte das vezes, preservar seu patrimônio, por isso devem buscar aplicações que mantenham seus recursos protegidos das perdas com a inflação privilegiando investimentos de baixo risco, como os fundos de renda fixa. A poupança também é uma boa opção para quem tem esse perfil ou investe pequenas quantias.

Perfil moderado- Tem alguma tolerância ao risco. Investidores com esse perfil direcionam suas aplicações para fundos de renda fixa, referenciados DI ou de curto prazo, dependendo do período em que pretende manter o dinheiro aplicado. Aplicam também em fundos multimercados com ou sem renda variável, ou em fundos de ações sem alavancagem.

Perfil agressivo- Em geral, trata-se do investidor mais experiente, que conhece melhor os mecanismos de mercado. Com grande tolerância ao risco, aplica em fundos de ações que adotam uma estratégia ativa de gerenciamento da carteira e/ou os fundos multimercados com renda variável e com alavancagem. Os fundos de renda fixa com alavancagem, assim como os multimercados sem renda variável e com alavancagem podem ser boas opções para quem quer reduzir a exposição ao mercado acionário, mas quer manter um perfil agressivo no investimento em renda fixa.

Considere também a sua situação financeira e patrimonial.

Leve em conta não apenas o quanto você tem disponível para investir, mas também a forma como aplica o dinheiro que construiu o seu patrimônio. O valor a ser aplicado é importante, pois algumas aplicações exigem um valor mínimo de investimento, ou só se tornam lucrativas a partir de uma determinada quantia investida.

A análise da composição do seu patrimônio determina o grau de liquidez das suas aplicações, o que lhe permite definir o espaço que possui para correr riscos. Quanto mais líquidas forem as suas aplicações, maior a sua flexibilidade para correr alguns riscos extras.

Diversificação

Além da disciplina, uma das regras básicas do investimento é não colocar todos os ovos numa mesma cesta. É o que o mercado chama de “diversificação dos investimentos”.

A diversificação implica no investimento do seu dinheiro em mais de um tipo de aplicação, permitindo que, em caso de forte oscilação dos mercados financeiros, as perdas registradas em algumas aplicações sejam compensadas pelos ganhos em outras.

Como distribuir os investimentos?O ideal é aplicar em categorias diferentes, uma parte em renda fixa, como poupança, CDB, fundo DI, etc., e outra em renda variável, como ações, câmbio, ouro, imóveis, etc.

Para determinar o percentual correto dos investimentos a ser direcionado para cada tipo de aplicação, é saber, por exemplo: por quanto tempo você pretende deixar o dinheiro aplicado, quanto pretende investir e que risco está disposto a correr.

Relação risco e retorno - Quanto maior o risco, maior o retorno, e vice-versa. Para compreender esta relação é preciso entender a diferença entre potencial de ganho e ganho efetivo de uma aplicação.

Ainda que seja verdade que, ao aplicar em ações, é possível ganhar até 10% em um só mês (potencial de ganho), o ganho efetivo (rendimento do mês) pode acabar sendo bem menor ou até mesmo negativo. O ganho potencial de investir em ações é maior do que o de investir em renda fixa, que não supera 2% ao mês. Contudo, o ganho efetivo da bolsa pode vir a ser negativo, enquanto na renda fixa isto raramente acontece.

É importante ressaltar que a diversificação não elimina o risco do investimento. Uma estratégia diversificada não garante o ganho mesmo quando o mercado estiver em queda, mas evita que as perdas sejam menores do que as do resto dos investidores.

Renda Fixa

Conceito – Aplicação em títulos com rentabilidade pré ou pós-fixada, com prazo de vencimento, que servem como instrumento de captação de recursos para pessoas físicas, instituições financeiras e governo.

Ativos

• Letra de Câmbio – Título de crédito pelo qual o criador ou sacador dá a outra pessoa, o sacado, a ordem de pagar uma soma determinada, em dinheiro, em tempo e lugar especificados, a um terceiro, o tomador ou beneficiário ou à ordem do próprio sacador – Financia o consumidor;

• Caderneta de Poupança – A caderneta de poupança é uma aplicação que paga juros de 0,5% ao mês mais a variação da Taxa Referencial (TR) – Financia o SFH – Sistema Financeiro de Habitação;

• Depósitos a Prazo Fixo – CDB (Certificados de Depósito Bancário) e RDB (Recibo de Depósito Bancário) – O CDB é um título de crédito, físico ou escritural, e o RDB é um recibo. Ambos são emitidos pelos bancos comerciais e representativos de depósitos a prazo feitos pelo cliente. O CDB e o RDB geram a obrigação de o banco pagar ao aplicador, ao final do prazo contratado, a remuneração prevista - que será sempre superior ao valor aplicado – Financiam os Bancos;

• Notas Promissórias ou Commercial Paper – São títulos de curto prazo emitidos por empresas e sociedades anônimas para captar recursos de capital de giro. Podem ser emitidas por sociedades anônimas de capital fechado, pelo prazo máximo de 180 dias e pelas de capital aberto, pelo prazo de até 360 dias – Financiam as Empresas;

• Títulos Públicos – as emissões desses títulos servem para antecipação da receita fiscal, financiamento do déficit orçamentário ou de investimentos públicos – Financiam os Governos Federal, Estadual e Municipal.

Renda Variável

Conceito – Aplicação em ativos cujo lucro é determinado pela diferença entre o preço de compra, mais os benefícios (dividendos, no caso das ações), menos o preço de venda.

Ativos

• Ações – Títulos nominativos negociáveis que representam uma fração do capital social de uma empresa;

• Moedas – Dólar, Euro, Iene;

• Commodities – Termo usado em transações comerciais internacionais para designar um tipo de mercadoria em estado bruto ou com um grau muito pequeno de industrialização. As principais commodities são produtos agrícolas (café, soja e açúcar) ou minérios (cobre, petróleo, aço e ouro, entre outros);

• Notas Promissórias ou Commercial Papers – São títulos de curto prazo emitidos por empresas e sociedades anônimas para captar recursos de capital de giro. Podem ser emitidas por sociedades anônimas de capital fechado, pelo prazo máximo de 180 dias e pelas de capital aberto, pelo prazo de até 360 dias;

• Debêntures Conversíveis – As debêntures são títulos de dívida de médio e longo prazo emitidos por sociedades anônimas, que conferem ao debenturista (detentor do título) um direito de crédito contra a mesma, de acordo com as características constantes na escritura de emissão (documento legal que declara as condições sob as quais a debênture foi emitida, tais como: prazo, remuneração, garantias, periodicidade de pagamento de juros, etc.). Os recursos captados com a emissão de debêntures são geralmente utilizados no financiamento de projetos, reestruturação de passivos ou aumento de capital de giro. Cada debênture emitida representa uma fração do total da dívida contraída pela companhia no ato da emissão, e pode ser negociada no mercado secundário. Apesar de serem classificadas como títulos de renda fixa, as debêntures podem ter características de renda variável, como prêmios, participação no lucro da empresa ou até mesmo conversibilidade em ações da companhia.

Imóveis

O investimento em imóveis é sempre uma das primeiras alternativas consideradas por quem quer investir com segurança. Não só por quem quer se aposentar e viver com a renda dos aluguéis dos imóveis adquiridos, mas por aqueles cujo objetivo é concretizar o sonho da casa própria. A dificuldade é identificar no mercado imobiliário as melhores oportunidades. Será que vale à pena? Será que é seguro? Por onde começar? E se uma oportunidade melhor surgir em seguida ao meu investimento?

O segmento de imóveis é o maior mercado para investimentos no Brasil. Desde o investidor pequeno, dono de um modesto patrimônio a um megainvestidor da Bolsa de Valores, todos possuem ativos no mercado imobiliário.

O mercado imobiliário se profissionalizou, tornou-se um campo disputado, em que poucos conseguem de fato ganhar dinheiro. Bem poucos. Por isso, aplicar em imóveis, mesmo com suas grandes particularidades, exige tanto trabalho e pesquisa quanto investir na Bolsa.

A regra da diversificação vale também para o investimento em imóveis. Pelo fato da rentabilidade ser baixa apenas uma parcela, cerca de 40%, das suas economias deve ser aplicada em ativos imobiliários. Apesar disso, os imóveis ainda constituem um porto-seguro para o seu dinheiro. São uma boa estratégia para preservar o patrimônio nos períodos de alta inflação, de políticas que prejudicam os investimentos e das turbulências econômicas.

Rentabilidade - As duas fontes de renda para o proprietário de um imóvel são o ganho com os aluguéis, que variam entre 0,5% e 0,6% do preço do imóvel e 1% para imóveis menores e bem localizados, e a valorização das propriedades, que exige um horizonte de tempo muito grande para o investimento e deve ser assunto para profissionais.

Risco - O principal risco desse mercado está fortemente associado às características da localização de um imóvel. Descartando a hipótese de ocorrer uma catástrofe econômica, o único jeito de perder dinheiro é quando a região onde se localiza um imóvel se desvaloriza.

Liquidez – A dificuldade de transformar o investimento imobiliário em dinheiro varia conforme a característica do imóvel. Imóveis rurais (fazendas, sítios ou ranchos) são os menos líquidos do mercado, com negociações demoradas e custosas. Se você não é ligado à atividade de agribusiness, não faz sentido investir numa propriedade rural. O mesmo ocorre com imóveis para lazer. Entre os imóveis urbanos, para moradia, os imóveis menores e mais simples são mais líquidos do que os imóveis de luxo. Há mais compradores para um apartamento de dois quartos em num bairro de classe média do que famílias procurando casas de cinco suítes com piscina em regiões nobres, a não ser em cidades onde não há mais espaço para novos empreendimentos. Neste caso, imóveis de luxo podem ter uma liquidez extraordinária.

– A dificuldade de transformar o investimento imobiliário em dinheiro varia conforme a característica do imóvel. Imóveis rurais (fazendas, sítios ou ranchos) são os menos líquidos do mercado, com negociações demoradas e custosas. Se você não é ligado à atividade de agribusiness, não faz sentido investir numa propriedade rural. O mesmo ocorre com imóveis para lazer. Entre os imóveis urbanos, para moradia, os imóveis menores e mais simples são mais líquidos do que os imóveis de luxo. Há mais compradores para um apartamento de dois quartos em num bairro de classe média do que famílias procurando casas de cinco suítes com piscina em regiões nobres, a não ser em cidades onde não há mais espaço para novos empreendimentos. Neste caso, imóveis de luxo podem ter uma liquidez extraordinária.

Logo que nascemos, estamos sujeitos a três riscos: o de uma morte súbita, o de uma fatalidade que nos impossibilite para o trabalho (precocemente ou não) e o de se chegar à terceira idade sem a garantia de sobrevivência nas condições desejadas. Dificilmente pensamos nisso ao longo da vida. Acabamos nos concentrando no momento presente e esquecendo de planejar o futuro, de pensar na aposentadoria.

Atualmente, as pessoas chegam à aposentadoria com vigor e disposição e querem aproveitar fazer aquilo que gostam, melhorando a sua qualidade de vida. O problema é que não guardam dinheiro para esta fase ou sequer imaginam de quanto vão precisar para viver depois de aposentados e, quando fazem investimentos, nem sempre o fazem de maneira correta. Que tal começar agora a planejar o seu futuro?

Previdência complementar - Investimento de primeira necessidade

A Previdência Social está sendo revista em todo o mundo, principalmente no que se refere aos valores dos benefícios.

No Brasil, o teto dos pagamentos do Instituto Nacional do Seguro Social (INSS) era de 20 salários mínimos em 1989. Atualmente, está em 7 salários mínimos. Com a queda no nível de renda na aposentadoria, fica difícil manter o padrão de vida apenas com o benefício da Previdência Social.

A solução para esse problema está na previdência complementar. A renda paga pelo plano de previdência complementar somada ao benefício pago pelo INSS manterá o padrão de vida próximo ao que se possui enquanto está trabalhando.

Os que estão entrando agora no mercado de trabalho, com salário inferior ao teto do INSS, não devem se acomodar. Afinal, com a evolução profissional, podem chegar a ganhar mais do que isso no futuro. Já para quem tem salário superior ao teto do INSS (R$ 5.839,45) atualmente), a previdência complementar é indispensável.

Previdência complementar pode ser definida como o patrimônio que irá proporcionar a renda que substituirá o salário a partir do momento que você decidir para de trabalhar. Não é uma reserva para eventual desemprego, é para a aposentadoria.

No sistema de previdência complementar, o regime é de capitalização. Durante a vida ativa, as contribuições são recolhidas para um fundo ou uma conta e aplicadas no mercado financeiro, com o objetivo de acumular um montante suficiente para ser recebido na época da aposentadoria.

Há diversas vantagens em planejar a aposentadoria por meio da previdência complementar:

• A administração do dinheiro é feita por profissionais, aptos a avaliar o mercado e investir com menos risco do que se você próprio fosse investir no mercado;

• Dependendo do modelo do plano escolhido, as contribuições para a previdência complementar podem ser deduzidas do imposto de renda, até o limite de 12% da sua renda bruta anual;

• Você não perde o capital investido. Vai recebê-lo em forma de renda na aposentadoria e, se desistir do plano, pode sacá-lo ou transferi-lo para outro plano de previdência;

• Dependendo do modelo do seu plano, você fica coberto não só na aposentadoria, mas também em situações inesperadas como doença, a invalidez e a morte.

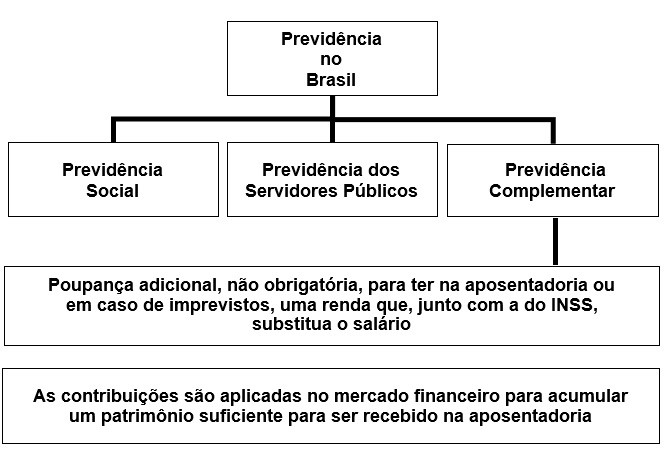

É administrada pelo Estado, é obrigatória e seu objetivo é proteger o trabalhador e seus dependentes de imprevistos como doença, invalidez, morte, reclusão e encargos decorrentes da maternidade, garantindo níveis mínimos de renda. Além do regime geral, há também os regimes próprios de previdência social destinados aos servidores públicos.

Saiba mais sobre a Previdência Social aqui

Previdência complementar é uma poupança feita pelo trabalhador para que tenha uma renda adicional que, junto com a renda do INSS, substituirá o salário a partir do momento em que decidir parar de trabalhar.

Diferente da Previdência Social, a previdência complementar não é obrigatória. Durante a vida ativa, você contribui para um fundo ou uma conta. Essas contribuições são aplicadas no mercado financeiro, com o objetivo de acumular um patrimônio suficiente para ser recebido na época da aposentadoria.

Na aposentadoria, a renda da previdência complementar somada ao benefício do INSS manterá o seu padrão de vida próximo ao que você possui agora, enquanto está trabalhando.

É seguro participar de um plano de previdência complementar?

Sim. No plano de previdência complementar, a administração do dinheiro é feita por profissionais aptos a avaliar o mercado e investir com menos risco do que se você próprio fosse investir no mercado. Além disso, você não perde o capital investido. Vai recebê-lo em forma de renda na aposentadoria e, se desistir do plano, pode sacá-lo ou transferi-lo para outro plano de previdência.

Quais são os tipos de previdência complementar?

Existem dois tipos de Previdência Complementar, a Aberta e a Fechada.

Aberta

• Oferecida por bancos e seguradoras

• Qualquer pessoa pode aderir

• Participantes pagam sozinhos

• Tem fins lucrativos

• Vinculada ao Ministério da Fazenda

Fechada

• Administração feita por fundos de pensão

• Apenas profissionais ligados a uma empresa, sindicato ou associação de classe podem aderir

• A empresa paga junto com o empregado

• Não tem fins lucrativos

• Vinculada ao Ministério da Previdência

Na previdência complementar fechada sua contribuição vale o dobro. O trabalhador contribui com uma parte mensal do salário e a empresa paga o restante, valor que normalmente é dividido em partes iguais.

As contribuições são aplicadas no mercado financeiro conforme uma política de investimentos previamente discutida com representantes da empresa e dos empregados. O princípio é o mesmo de uma cooperativa, onde todos contribuem para garantir benefícios individuais de forma mais barata.

O que é patrocinadora?

É a empresa que cria ou participa do plano de previdência complementar e paga uma contribuição em nome do seu empregado, no caso a Codevasf.

O que é participante?

É o empregado que se inscreve no plano de previdência complementar e contribui mensalmente com um percentual do salário para a formação da poupança previdenciária.

O que é um Fundo de Pensão?

É a empresa sem fins lucrativos cuja responsabilidade é administrar as contribuições de patrocinadores e participantes para os seus planos de previdência. Os fundos de pensão também são chamados Entidades Fechadas de Previdência Complementar.

5 passos para escolher melhor seu plano de previdência

O educador financeiro Conrado Navarro diz que investidor deve procurar um plano que esteja alinhado com suas expectativas e objetivos

Por Gabriella D'Andréa

SÃO PAULO – Se aposentar com uma renda satisfatória é o desejo de muitas pessoas. Mas a Previdência Social, na maioria das vezes, não consegue garantir uma renda compatível com o seu padrão de vida. Por isso, especialistas insistem que é preciso pensar desde cedo em investimentos que garantam uma maior tranquilidade financeira na terceira idade.

Para o sócio-fundador do Dinheirama, Conrado Navarro, escolher um bom plano de previdência privada é fundamental neste processo. Pensando nisso, ele elaborou uma lista com 5 passos para o investidor seguir antes de escolher.

1 – Busque planos compatíveis com seus objetivos

Antes de aplicar em um plano de previdência é importante avaliar a estratégia do gestor e ver se ela está alinhada com seus planos pessoais.

A dica de Navarro, caso o investidor tenha um prazo mais longo de 10 anos, é optar por planos mais agressivos, que tenham em sua carteira até 49% de ativos de renda variável. E conforme os anos forem passando, migrar para aplicações mais conservadoras.

No entanto, se o seu prazo for mais curto, a sugestão é optar por planos mais tradicionais de renda fixa ou compostos, com até 15% ou 30% de aportes em renda variável.

2 – Pesquise e escolha planos com baixa taxa de carregamento

A taxa de carregamento é o percentual cobrado a cada aporte, para que o banco ou seguradora “carregue” seu plano, o que provavelmente vai durar alguns anos.

“Sua tarefa será entender as regras dos planos oferecidos enquanto busca pelo produto cuja taxa de carregamento não existe – e isso é possível”, aponta Conrado.

É possível zerar a taxa, em alguns casos, aumentando o depósito inicial ou fazendo aportes mensais maiores. Para isso, é importante fazer uma minuciosa avaliação das seguradoras e dos produtos oferecidos por elas.

3 – Escolha planos com taxa de administração menor que 1,5% na renda fixa e 3% nos compostos

A taxa de administração é cobrada anualmente, e assim como a taxa de carregamento, precisa ser avaliada para estar em sintonia com o objetivo do investidor.

No caso de um plano que tenha seus ativos baseados em renda fixa, Navarro sugere que as taxas sejam de, no máximo, 1,5% ao ano, pois gerenciar recursos de renda fixa é mais fácil do que cuidar de um patrimônio misto (renda fixa + renda variável). Já no caso dos compostos, o ideal é até 3%.

4 – Dê atenção para a rentabilidade e histórico do fundo e da instituição

Navarro afirma que há mais 3 pontos nos quais o investidor deve estar atento na hora da escolha: rentabilidade, consistência de resultados e solidez.

“Afinal de contas, você fará uma escolha de investimento que durará muito tempo e deseja que seu patrimônio esteja garantido e maior ao final do período, certo? Então dê atenção à estrutura das seguradoras. Busque opiniões de clientes, pesquisa a história da empresa, o patrimônio sob gestão, procure pelos planos na internet e compare¬-os”, pontua Navarro.

5 – Considere seriamente a portabilidade

A portabilidade pode ser feita de um plano de mesma natureza para outro, inclusive de outra instituição, e o melhor, sem incidência do Imposto de Renda. Essa estratégia faz parte dos passos citados até aqui, que têm o intuito de ajudar o investidor a encontrar o melhor produto para si.

Sendo assim, é possível passar de um plano para o outro, desde que sejam compatíveis, isso é, VGBL para VGBL e PGBL para PGBL.

Em relação ao regime de tributação, o investidor pode passar de um plano PGBL progressivo para outro progressivo ou regressivo, mas o contrário não vale. Caso o seu plano PGBL seja regressivo você só poderá passar para outro regressivo.

Fonte: Infomoney

O benefício a ser usufruído no futuro é proporcional ao que se poupa ao longo do tempo. Por isso, quanto mais cedo uma pessoa começa a fazer a sua reserva de aposentadoria, mais tranquilidade ela terá no futuro.

A decisão de investir em um plano de previdência exige disciplina. Dependendo da idade em que ocorra adesão a um plano de previdência complementar, os depósitos mensais podem ser representativos.

Quem é mais novo e tem mais tempo para poupar, pode adotar um perfil de investimento mais ousado para tentar aumentar a rentabilidade do dinheiro. Se a estratégia der errado, haverá tempo para recuperar o dinheiro perdido. Já quem demorou para começar a guardar dinheiro, terá que fazer contribuições mensais mais altas e deve ser mais cauteloso, conservador, para evitar perdas no patrimônio.

Não é só pelo acúmulo de dinheiro que o tempo de contribuição é importante. Ao longo do tempo pode ser necessário fazer ajustes no planejamento financeiro da aposentadoria.

Crescimento profissional, casamento, filhos, e compra de imóvel também são fatores que pesam na hora de planejar a aposentadoria. Os valores destinados à poupança previdenciária devem acompanhar a evolução do padrão financeiro e o estilo de vida.

20 anos – Este é o melhor momento para começar a investir. A sugestão é guardar cerca de 20% da renda desde que isso não represente sacrifício e desestimule a poupança.

30 anos – Hora de rever o plano de previdência, investir na carreira até mesmo reduzindo as contribuições previdenciárias para pagar uma especialização. Se tiver filhos é hora de começar a pensar em dar início às aplicações para eles também.

40 anos – É hora de reforçar os investimentos no plano de aposentadoria, talvez por meio de contribuições esporádicas com o dinheiro extra que entrar no orçamento. Deve-se adotar um perfil de investimento mais conservador, para correr menos risco. O imóvel próprio também é um patrimônio importante para o futuro. Quem não tem casa própria deve reduzir a parcela do plano de aposentadoria para fazer ou quitar um financiamento. Quem não começou a investir no plano de previdência ainda tem tempo para começar. A contribuição certamente será mais alta e os níveis de renda serão menores, mas importantes na manutenção do padrão de vida.

50 anos – Este é o momento de começar a pensar objetivamente na aposentadoria, traçar cenários futuros e fazer os cálculos para verificar se a poupança será realmente suficiente para o estilo de vida que você vislumbrou. Se necessário, aumente a contribuição ou faça depósitos de valores extras para aumentar o capital.

Decidir quando parar e quanto quer receber na aposentadoria, define o quanto você deve poupar.

Se você define quando vai parar, consegue ter uma ideia do tempo pelo qual ficará recebendo a renda da previdência complementar. Quanto mais cedo uma pessoa decide se aposentar por mais tempo ela vai receber o benefício complementar. O valor do benefício complementar a ser definido também é fator importante na hora de definir quanto pagar para o plano de previdência privada.

Para entender como isso funciona, vamos usar exemplos simples, sem levar em conta efeitos de inflação ou taxas de rentabilidade dos investimentos feitos com dinheiro. Imagine que o plano de previdência complementar seja um cofre, que vai ser aberto na época da sua aposentadoria. Para receber R$1.000 durante 20 anos, é necessário juntar no cofre R$260.000. Para receber os mesmos R$1.000 durante 25 anos é necessário juntar R$325.000. Já para aumentar o valor do benefício de R$1.000 para R$3.000 e recebê-lo por 20 anos, seria necessário ter R$975.000 no cofre. Percebeu como o valor do benefício e o tempo pelo qual você vai recebê-lo influenciam no quanto você deve poupar?

Na realidade, uma boa estimativa para definir de quanto vamos precisar no período da aposentadoria é a manutenção do mesmo padrão de ganhos dos últimos anos antes da aposentadoria. O tempo pelo qual você contribuirá será a diferença entre a sua idade e a idade em que você pretende se aposentar. Quanto mais tarde se aposentar, mais tempo você terá para acumular sua poupança. Por último, deve-se estimar quanto de retorno real terá com os investimentos. E é bom ser conservador nessas estimativas e supor algo em torno de 0,5% de juros reais ao mês. Nos planos de previdência complementar, todos esses cálculos são feitos no momento da sua adesão.

LIDANDO COM AS MUDANÇAS

Qualquer mudança de vida requer reorganização e readaptação. Algumas pessoas se adaptam com mais facilidade à estas mudanças, enquanto outras podem enfrentar muitas dificuldades. Com a aposentadoria não seria diferente.

O que acontece?

Troca de papel social (ganho/perda); afeto envolvido (Positivo/negativo; algo desejado/indesejado); quanto ao tempo (esperado/ inesperado); quanto a duração (permanente, temporária/ incerta); quanto ao nível de estresse envolvido (alto/baixo)

Mudanças que resultem em ganho, vividas com afeto positivo e previsíveis tendem a ser menos estressantes.Nas relações sociais

Que antecedem e precedem a mudança, proveniente de familiares, de amigos, de colegas, de supervisores, de grupo de apoio no trabalho e da própria instituição/ organização.

Ter ajuda é melhor do que estar sozinho em momentos de mudança na vida.Fatores pessoais

Idade, fase do curso de vida, condição de saúde, situação socioeconômica, experiências prévias com mudanças, estratégia (s) para enfrentar a situação e valores pessoais.

Ter saúde, segurança financeira, ver com bons olhos a mudança, ter tido sucesso em mudanças anteriores e buscar ativamente modos de estar melhor da transição podem facilitar a adaptação.Você já pensou sobre tais fatores? Como você avalia os seus recursos para viver bem a transição para aposentadoria?

Experimente fazer duas listas: uma contendo os seus pontos fortes, outra com os pontos a evoluir. Pense em recursos pessoais, familiares, institucionais e sociais que possam te ajudar, ou que o preocupam na aposentadoria, respectivamente.

O papel social de aposentado só começa se a pessoa deixar de trabalhar, mas o processo de aposentadoria se inicia quando começamos a pensar:

Como me sentirei se eu parar de trabalhar?

Quando chega a hora da aposentadoria aquilo que poderia ser um momento de celebração pelo descanso merecido pode acabar virando um problema. Muitas pessoas acabam perdendo o rumo quando param de trabalhar. Pois bem, o segredo é justamente este. Você pode se aposentar, mas não precisa parar de trabalhar. Manter-se produtivo é o caminho para uma aposentadoria feliz. Viajar, fazer cursos de reciclagem, esportes e criar novos projetos são apenas algumas das dicas para ajudar você a manter uma vida produtiva depois da aposentadoria.

Passe sua experiência adiante depois de aposentado

Se você se dedicou tanto tempo a uma atividade provavelmente sua experiência é enorme. Será que você não tem nada a passar para os mais novos? Um bom caminho para profissionais que se aposentam é passar a dar aulas para quem está começando. Comece com aulas gratuitas, ensinando amigos. Depois vá se aperfeiçoando por meio de cursos e vire professor.

Faça cursos de reciclagem

Uma boa maneira de ter uma vida produtiva é manter a mente funcionando. Faça cursos de reciclagem para se atualizar com o mundo moderno. Cursos para aprender a trabalhar fotografias, cursos de design gráfico, de planilhas etc… São muitas as opções que vão ajudar você a se conectar com outras pessoas e serão muito úteis para outras atividades que queira começar ou mesmo para retornar ao mercado de trabalho no futuro, se for o caso.

Viaje, liberte a mente

Viajar é sair da zona de conforto e uma das melhores fases da vida é quando se tem tempo e dinheiro juntos para fazer coisas novas. Aproveite os primeiros momentos depois da aposentadoria para conhecer outras culturas, outros países e novas pessoas. Quando você voltar, com certeza estará mais cheio de ideias e com muita energia. Tirar um tempo para viajar ajuda a manter viva a criatividade e a vida produtiva depois de aposentado.

Conheça novas pessoas

Nessa fase da vida pode ser que grande parte dos seus amigos seja do trabalho. Por isso é tão importante fazer cursos e investir em outras atividades em grupo. É preciso conhecer novas pessoas, de várias idades, fazer mais amigos e renovar as ideias. Você vai ver que sua produtividade vai aumentar na mesma proporção que sua satisfação pessoal. Também faça um esforço para manter contato com seus amigos que ainda estão trabalhando.

Cuide da saúde

Manter uma vida produtiva envolve manter a saúde em dia. Aproveite o tempo livre depois de aposentado para fazer um check-up como ponto de partida para a nova vida. Constatar que tudo vai bem vai ser essencial para ter força em colocar em práticas seus novos projetos. Não se esqueça de dedicar uma parte do tempo para fazer esportes. Faça algo pelo seu corpo agora que o trabalho não ocupa todo o seu tempo.

Tenha sempre novos projetos

Nunca deixe de ter projetos, são eles que nos mantêm motivados. Isso vale para a vida antes e depois de aposentado. Crie desafios, sempre. Se for preciso, defina metas. Faça uma lista das coisas que você gosta de fazer ou das atividades no trabalho que davam mais prazer, os assuntos que interessam mais. Assim você vai conseguir identificar qual o caminho a seguir para se manter ocupado.

Um dos fatores que influenciam a saúde e a qualidade de vida do aposentado é a prática de exercício físico. Uma rotina de atividades físicas é recomendada em qualquer idade, mas tem benefícios especiais para aqueles que se preocupam com os “efeitos” do envelhecimento.

Pesquisas mostram que um pouquinho de suor na caminhada – 30 minutos em dias alternados, por exemplo – já são suficientes. Melhora a circulação e a pressão arterial; diminui drasticamente o colesterol e o risco de entupimento das artérias e veias; fortalece o coração; melhora o desejo sexual, o raciocínio, o humor e a disposição; melhora o funcionamento das articulações, músculos e do metabolismo, promovendo autonomia física. Isso sem mencionar os benefícios estéticos, como a perda de gordura e tonificação muscular.

O cuidado com a saúde também inclui uma boa alimentação, consultas médicas preventivas, aprender sempre a manter a cabeça ocupada (exercitar o cérebro), com atividades prazerosas e diversificadas.

Mas o desejo de se manter ativo deve ser maior que o cansaço do dia-a-dia. A aposentadoria é o momento da vida em você deixa de ter a obrigação de trabalhar e passar a trabalhar pelo prazer de se manter ativo e útil.

“Faça uma lista de grandes amigos

Quem você mais via há dez anos atrás

Quantos você ainda vê todo dia

Quantos você já não encontra mais...”

A música “A Lista”, de Oswaldo Montenegro nos leva uma reflexão interessante. Se parássemos para pensar com quantas pessoas nós conversamos, todos os dias? Quantas trabalham conosco, para quantos amigos ligamos regularmente? Quais são os familiares com os quais mais nos importamos? E quanto as pessoas da nossa rua, vizinhança, igreja, salão de beleza, futebol, baralho... quantas são elas? Quando estamos com vontade de jogar conversa fora, rir, chorar, para quem ligamos? Muito possivelmente nos surpreenderíamos com a resposta.

Um bom exercício é olhar para os seus relacionamentos e avaliar quantos deles são significativos para você. Coloque-se no centro de um diagrama e separe em quatro quadrantes, um para amigos, um para família, outro trabalho e mais um para comunidade (incluindo neste os profissionais que lhe atendem). Marque os que significam alguma coisa para você.

Como está o seu mapa? Existem relacionamentos significativos em todas as áreas? Mais, ou menos íntimos? A variedade de relacionamentos é importante, como também o grau de intimidade nas relações.

As pessoas têm funções diferentes em nosso “mapa”, o que faz delas singularmente importantes. Algumas pessoas são amigas confidentes, outras são os chamados “amigos de farra”, alguns nos apoiam em projetos de trabalho, outros nos dão ideias e conselhos...

Quando os relacionamentos significativos se concentram no trabalho, a aposentadoria pode resultar no afastamento dos colegas e amigos. Isso pode levar a solidão e aumentar as chances de depressão, abuso de drogas, álcool e outras doenças.

Portanto, cultivar os relacionamentos é uma “vacina” necessária no trabalho e fora dele! Os relacionamentos afetivos e sociais são como um capital que acumulamos e que traz um retorno constante, pois deles vêm os melhores sorrisos e os mais afáveis ombros quando mais precisamos.

E o melhor é pensar que podemos adquirir esses capitais ao longo de toda a vida!

Sempre é tempo de começarmos e mantermos relações significativas!

Idosos em ativa idade

Eles não estão aumentando apenas em número, o grupo cresce também em participação na sociedade.

Houve uma época em que o cidadão passava a vida inteira trabalhando, trabalhando, e quando se aposentava, tudo o que ele queria mesmo era descansar. Passar o dia relaxando em casa, sem ter de cumprir com obrigações ou seguir horários. A palavra de ordem era descanso. Mas o que vem acontecendo ultimamente no segmento da terceira idade é uma sensível mudança de comportamento, de um aposentado inerte e passivo para um cidadão mais atuante. É um conceito que os profissionais de saúde costumam chamar de “envelhecimento ativo”.

O envelhecimento ativo é uma recomendação da ONU (Organização das Nações Unidas) para as políticas públicas relacionadas ao envelhecimento. Ele prevê a otimização das oportunidades de saúde a fim de aumentar a qualidade de vida conforme as pessoas envelhecem. Se envelhecer é natural, isso não implica que o idoso vá aceitar a queda na saúde e da qualidade de vida como uma coisa natural. É o que afirma Heather Barker Dutra da Silva, administradora hospitalar e mestranda na Faculdade de Saúde Pública (FSP). “O idoso tem que ser visto como uma força ativa para a nação, pois ele tem conhecimento para transmitir para outras gerações”, conta.

É dessa forma que Jassyra Guimarães, 74 anos, procura levar a vida, nada de ficar parada. A neta de Jassyra, Cláudia Regina de Souza, auxiliar acadêmica da Faculdade de Fisioterapia, Fonoaudiologia e Terapia Ocupacional, aprova a atitude da avó e a define como uma pessoa extrovertida e atuante. A aposentada frequenta o Centro de Saúde de Pinheiros, região onde mora, pelo menos duas vezes por semana para praticar atividade física. Lá, encontra com um grupo não menos animado de aposentados, que costuma ir a bailes da terceira idade e viajar para resorts e hotéis fora de São Paulo. A idade não parece ser um empecilho na vida dessa aposentada, “quando ela quer fazer alguma brincadeira sobre a idade, ela diz ‘quando eu ficar velha’”, diverte-se Cláudia.

Se para Jassyra envelhecer ativamente é uma opção, para o resto do Brasil, a aplicação desse conceito é uma necessidade. Segundo dados do Instituto Brasileiro de Geografia e Estatística (IBGE), o Brasil logo deixará de ser um país jovem para se tornar um país com predominância de velhos. Isso devido à queda na taxa de natalidade (número de nascimentos por ano) e ao aumento da expectativa média de vida que atualmente é de 71,3, e que, estima-se, deve passar para 76 em 2024 e, pasmem, 81 anos em 2050. Dez a mais que a atual. Isso implica que, se hoje o Brasil tem uma população de 15 milhões de pessoas com mais de 60 anos, daqui a duas décadas, esse número poderá dobrar para 30 milhões.

A maneira como os especialistas vêm reagindo a esses números beira o desespero. A maioria associa esses dados a um déficit da previdência social e a um alto custo que o aumento no contingente da população mais velha vai gerar na saúde pública, com internações, cirurgias e remédios. Repensar essas políticas públicas é importante, mas não é a única medida necessária. Para Heather, é preciso mudar o enfoque como se vê o idoso. “Não se pode dizer que o País está envelhecendo e logo ele vai ter problemas, é preciso pensar que ele está mais velho e vai ter um ganho”, explica.

“A ONU não quer que as políticas públicas caiam no assistencialismo, o importante é trabalhar a reinserção desse indivíduo, usando a experiência nos segmentos de decisão política, comunitária ou que envolvam projetos de interesse nacional”, alerta Heather, cuja tese de mestrado defendida na Faculdade de Saúde Pública afirma que um quarto dos idosos pratica serviço voluntário.

Considerada como uma alternativa da ONU para o envelhecimento ativo, o número de idosos envolvidos com voluntariado é baixo, principalmente se comparado a países norte-americanos e europeus, onde o índice chega aos 70%. Ainda assim, a maior parte dos idosos brasileiros pratica a forma indireta de serviço voluntário – as doações de dinheiro, roupas ou comida, por exemplo. É o caso da mãe de Ricardo Moura, técnico acadêmico do Departamento de Física e Matemática, em Ribeirão Preto. Dona Odete Alonso mora sozinha em casa, situação incomum entre os idosos brasileiros, e contribui mensalmente para a Associação de Pais e Amigos dos Excepcionais (Apae), doando alguma quantia em dinheiro.

Para Heather, o número de idosos voluntários tende a aumentar nos próximos anos, já que, para ela, a prática do voluntariado está relacionada com a questão cultural. “O serviço voluntário está presente de maneira forte na cultura do brasileiro há cerca de apenas dez anos, e a população que está envelhecendo está trazendo consigo essa consciência”, afirma.

Fonte: http://www.usp.br/espacoaberto